2017年中国环保领域PPP模式成行业主流

2017年05月04日 09:21 来源:PPP政策解读 【打印】

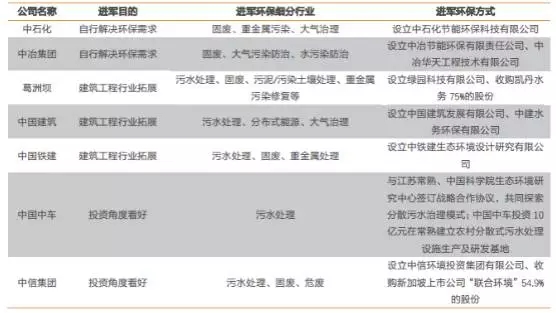

传统行业转型环保,央企资金涌入提升行业投资能力。 十二五周期投资主体是环保企业,最近几年仅二级市场层面我们就观察到越来越多的其他行业企业转型做环保,从上市公司的情况来看环保相关公司数量大幅增长, 2016 年环保相关公司数量达到 80 家,比 2012年的 45 家增长了 78%,其中不乏像中金环境、盈峰环境等成功转型环保的优秀公司。不仅如此,更有诸多资金实力雄厚的央企通过收购或是设立子公司的方式进军环保行业,有解决自身环保需求、甚至外接环保治理项目的(如中石化、中冶集团等),也有从建筑工程行业拓展到环保工程的(如葛洲坝、中国建筑、中国铁建等),还有从投资角度看好环保产业未来前景的(如中信集团、中国中车等)。 大型央企的进入带来更多低成本资金,给 PPP 项目的规模化铺好了台阶,同时也打开了行业的投资空间。

央企进军环保名单

数据来源:公开资料整理

PPP 模式提高杠杆水平, 环保企业投融资能力倍增。 PPP 模式让环保公司有机会引入地方政府、产业资本、金融资本等多方共同投资环保项目, PPP 模式的投融资构架是改变了传统产业生态链上环保企业的业务的开展模式, 有各种形式的 PPP 产业投资基金在表外作为投资主体后, PPP 项目公司再去获得金融机构贷款投资 PPP 项目,同时环保企业做项目工程、技术解决方案和实现产品销售。PPP 模式下环保公司实际撬动的资金量相比以往的 BOT、BT 模式是成倍增加的。

PPP 模式示意图

数据来源:公开资料整理

PPP 模式一:政府与环保公司合作成立 SPV 公司。SPV 公司保证给母公司项目良好的回款,母公司收回前期投资后可以继续投入新的 PPP 项目,提高环保公司资金利用率。

PPP 模式二: PPP 引导基金、社会资本自行成立的产业基金与政府、环保公司共同成立 SPV公司。大大降低了环保公司的资金投入压力,通过构建民间资本、 政府财政配资、引导基金三者共同参与的运行模式,极大地解放了企业的投融资束缚。假设企业成立 LP 产业基金,担任 LP 劣后级,以股权的形式投资项目公司。按出资 10%测算,杠杆可放大到 9 倍,企业获得的利润包括了建筑总包利润和扣除优先级 LP 成本的杠杆收益,杠杆效应带动 ROE提升。

PPP 资产证券化完善投资退出机制,提高 PPP 项目对社会资本吸引力。 16 年年底发布的《推进 PPP 项目资产证券化通知》,打通环保企业投融资全链条。环保及公用事业类项目投资回收期普遍较长,投资回报稳定但是收益预期偏低,投资规模门槛高,限制了社会资本涌入这一领域的积极性。而 PPP 项目的资产证券化解决了以往 PPP 项目投资及退出方面的多个难点,是未来 PPP 项目落地后行业的重要看点。

资产证券化相较于债券融资,对项目现金流关注度高于评估主体关注度,低评级公司的优质现金流项目也可以实现低成本融资。项目融资额度不受净资产百分比上限限制,可能实现表外融资,不提高资产负债率。直接优化财务结构,降低融资成本,提升项目可行性和收益率。 ABS 产品一般期限较为灵活,久期可以设置较十年债券更长,符合 PPP 项目经营回报周期较长的特点,一步到位解决融资需求。

PPP 项目资产证券化可以使得发起人实现基础资产提前变现,降低融资成本,大幅提高社会资本参与方资金周转率,提高了社会资本和环保企业合作的积极性。同时社会资本以往相较于央企、地方国企等高信用评级主体,融资成本劣势较大,资产证券化产品更多关注于项目现金流的持续性、稳定性,可以直接降低项目层面的资金成本,优化债务结构,提高项目的可行性和经济性。

上市公司成立 PPP 产业基金,实现产业和金融的互补,符合行业发展趋势。 环保企业参与筹建 PPP 产业基金是行业发展的需要,由上市公司负责建设运营,由投资机构进行指导的合作模式,有利于实现产业和金融的互补。 目前上市公司参与或设立的 PPP 产业基金规模已经超过了 500 亿元, 上市公司对于设立专项 PPP 基金的态度也变得更为积极。

对投资机构而言:产业基金可以通过债权、股权的方式进入 SPV 公司,获得稳定的投资收益,优化公司的融资结构,充分对接理财和保险资金,发挥专业的投资能力筹集资金,极大地降低上市公司资金压力。

对上市公司而言:通过在基金公司层面的股权比例控制,可以不影响公司本身的资产负债率,优化融资结构,给再融资的额度留有余地,降低短期投资压力。同时, 把项目放在体外的方式,也可以通过产业基金实现体外产业整合,培育新的增长点。

相关文章